Giá cước container "sốt xình xịch", cổ phiếu công ty sở hữu đội tàu container lớn nhất Việt Nam bùng nổ lên đỉnh 2 năm, lợi nhuận được dự báo hồi phục mạnh

Lực cầu sôi động cũng đẩy thanh khoản cổ phiếu này tăng vọt lên mức hơn gần 11 triệu đơn vị tính đến 14h ngày 10/6, gấp nhiều lần so với khối lượng khớp lệnh bình quân thời gian gần đây.

Cổ phiếu HAH của CTCP Vận tải và Xếp dỡ Hải An đã có "cú nhấn ga" thần tốc khi tăng hết biên độ lên 47.300 đồng/cp, mức cao nhất trong vòng 2 năm qua. Lực cầu sôi động cũng đẩy thanh khoản cổ phiếu này tăng vọt lên mức hơn gần 11 triệu đơn vị tính đến 14h ngày 10/6, gấp nhiều lần so với khối lượng khớp lệnh bình quân thời gian gần đây.

HAH là doanh nghiệp sở hữu đội tàu vận tải biển hàng đầu trong nước. HAH hiện đang khai thác 11 tàu container với tổng công suất gần 16.000 TEU. Trong đó, HAH tự điều hành 7 tàu và cho thuê 4 tàu. Hoạt động vận tải của doanh nghiệp nằm trên 16 tuyến nội địa và 6 tuyến quốc tế (hầu hết là giữa Việt Nam và Trung Quốc).

Bên cạnh đó, HAH còn sở hữu một cảng biển ở miền Bắc Việt Nam là Cảng Hải An với sản lượng trung bình hơn 300.000 TEU/năm. Doanh nghiệp này vẫn đang liên tục mở rộng đội tàu để gia tăng công suất, kỳ vọng HAH có thể tăng thêm 21.000 TEUs tương ứng 20% công suất trong năm 2024.

Hưởng lợi từ giá cước vận tải tăng chóng mặt

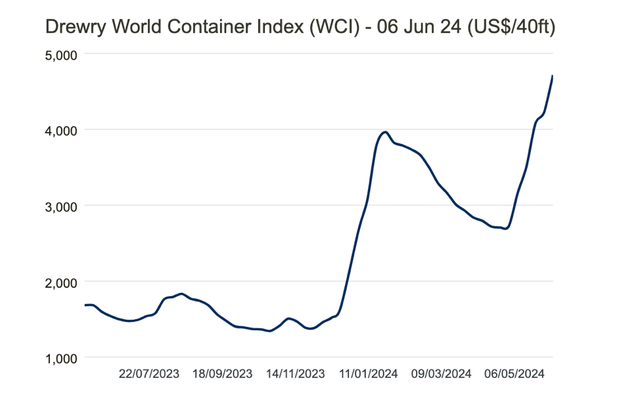

Đà tăng phi mã của cổ phiếu HAH diễn ra trong bối cảnh chỉ số Container Thế giới của Drewry (WCI) đã cán mốc 4.716 USD/container 40 feet (FEU), tương đương mức tăng mạnh 73% trong một tháng và 181% so với cùng kỳ năm ngoái. Trong khi đó, Chỉ số vận tải container Thượng Hải (SCFI) vào ngày 7/6 ghi nhận ở mức 3.184,87 điểm và đạt mức chưa từng thấy kể từ tháng 8/2022.

Nguyên nhân giá cước tăng mạnh chủ yếu là do sự thúc đẩy mùa cao điểm của ngành vận tải biển sau cuộc khủng hoảng Biển Đỏ. Ngoài ra, việc Mỹ tăng mạnh thuế quan đối với xe điện, tấm pin mặt trời và vật tư y tế của Trung Quốc từ khoảng 25% lên tới 100% từ tháng 8 cũng có tác động lớn.

Trong khi đó, hiện tượng "nghẽn cảng" trong đại dịch COVID-19 cũng đang được tái hiện khi Cảng Singapore - cảng container lớn thứ 2 thế giới rơi vào tình trạng tắc nghẽn nghiêm trọng. Hiện chỉ số tắc nghẽn cảng toàn cầu đã chạm mốc 2 triệu TEU, tương đương 6,8% tổng sức chở toàn cầu, so với mức thông thường chỉ khoảng 2 - 4%.

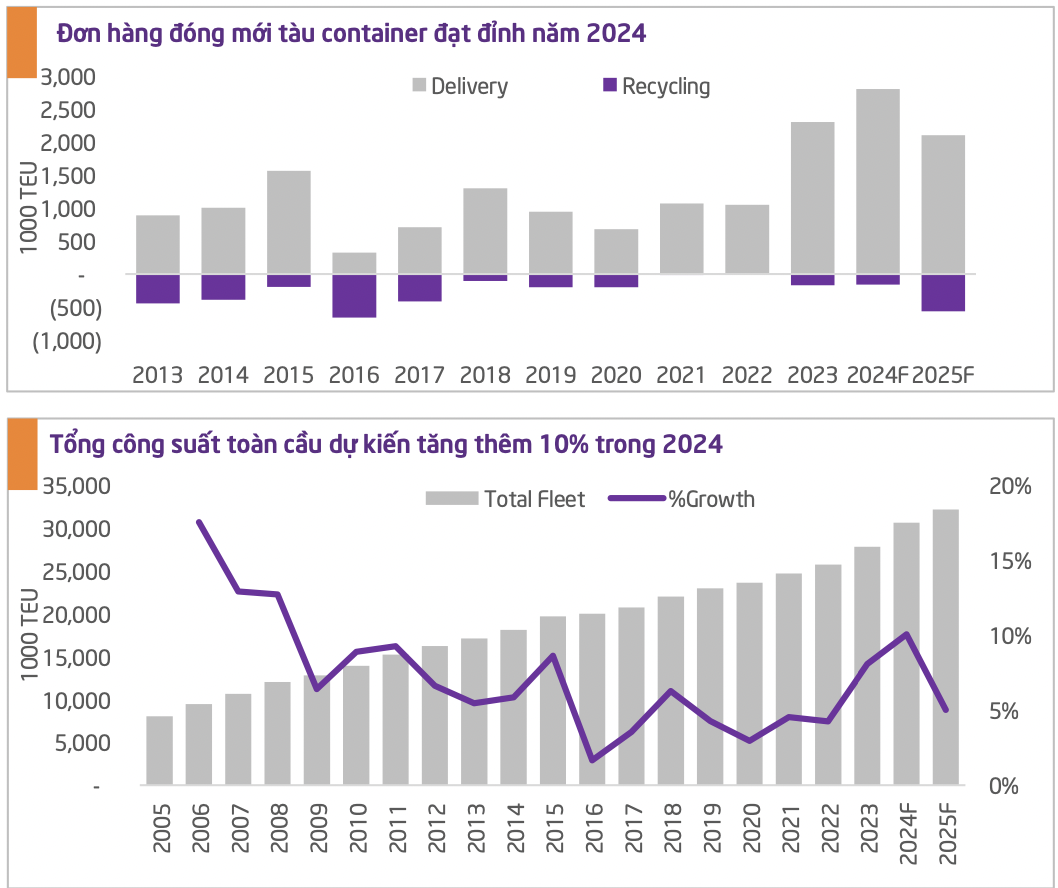

Chứng khoán TPS dự báo năm 2024 thị trường vận tải container toàn cầu sẽ đón nhận thêm 478 tàu mới, tương đương 3,1 triệu TEU (+41% so với cùng kỳ), trong khi đó, công suất tàu phá dỡ dự kiến sẽ chậm lại do nhu cầu vận tải phục hồi và xung đột tại biển Đỏ. Do đó, tổng công suất toàn cầu dự kiến sẽ tăng thêm 10% trong 2024.

Xung đột tại biển Đỏ đã khiến cho tuyến đường đi qua Suez gặp nhiều rủi ro, do đó các hãng tàu đã phải lựa chọn đi vòng qua Mũi Hảo Vọng khiến cho tuyến đường vận chuyển từ Châu Á – EU dài hơn, do đó để đáp ứng nhu cầu vận chuyển hàng hóa được dự kiến tăng cao trong mùa cao điểm, các hãng tàu sẽ phải cần thêm nhiều tàu hàng hơn. Dù trong năm nay thị trường dự kiến sẽ đón lượng cung tàu cao kỷ lục, song TPS cho rằng tình trạng dư cung có thể chưa quá nghiêm trọng cho đến khi tình trạng xung đột tại biển Đỏ được giải quyết.

TPS nhận thấy nhiều yếu tố giúp giá cước vận tải duy trì ở ngưỡng cao. (1) Xung đột khu vực biển Đỏ chưa có dấu hiệu hạ nhiệt khi lực lượng Houthi trong thời gian gần đây liên tục tuyên bố mở rộng phạm vi tấn công ra khu vực biển Ấn Độ Dương và Địa Trung Hải. Điều này tiếp tục gây thêm áp lực cho ngành vận tải biển. (2) Nhu cầu hàng hóa phục hồi, giá cước thường có xu hướng tăng trong mùa cao điểm Q3, Q4. (3) Đang có dấu hiệu thiếu container tại các cảng xuất lớn, điều này sẽ gây áp lực mạnh lên giá cước khi bước vào mùa cao điểm.

"Việc giá cước neo cao sẽ tác động tích cực đến các doanh nghiệp vận tải biển có hoạt động cho thuê tàu như HAH", báo cáo TPS nêu rõ.

Lợi nhuận dự báo tăng mạnh từ quý 2/2024

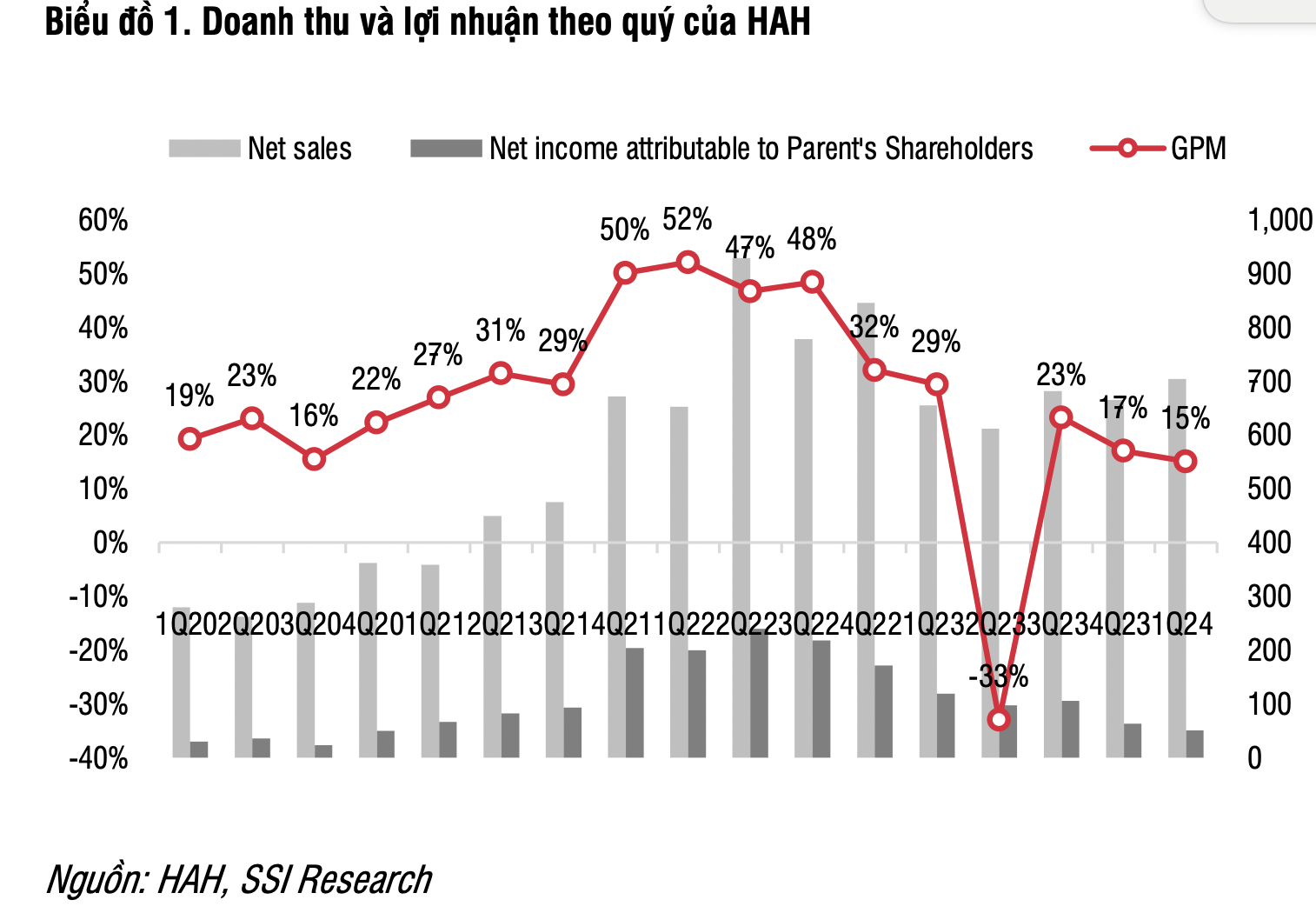

Trong Q1/2024, HAH tiếp tục bị ảnh hưởng của chu kỳ đi xuống của ngành container từ năm 2023. Công ty ghi nhận 704 tỷ đồng doanh thu, tăng 7 % so với cùng kỳ, nhưng lợi nhuận ròng của cổ đông công ty mẹ giảm tới 57%, còn 51 tỷ đồng.

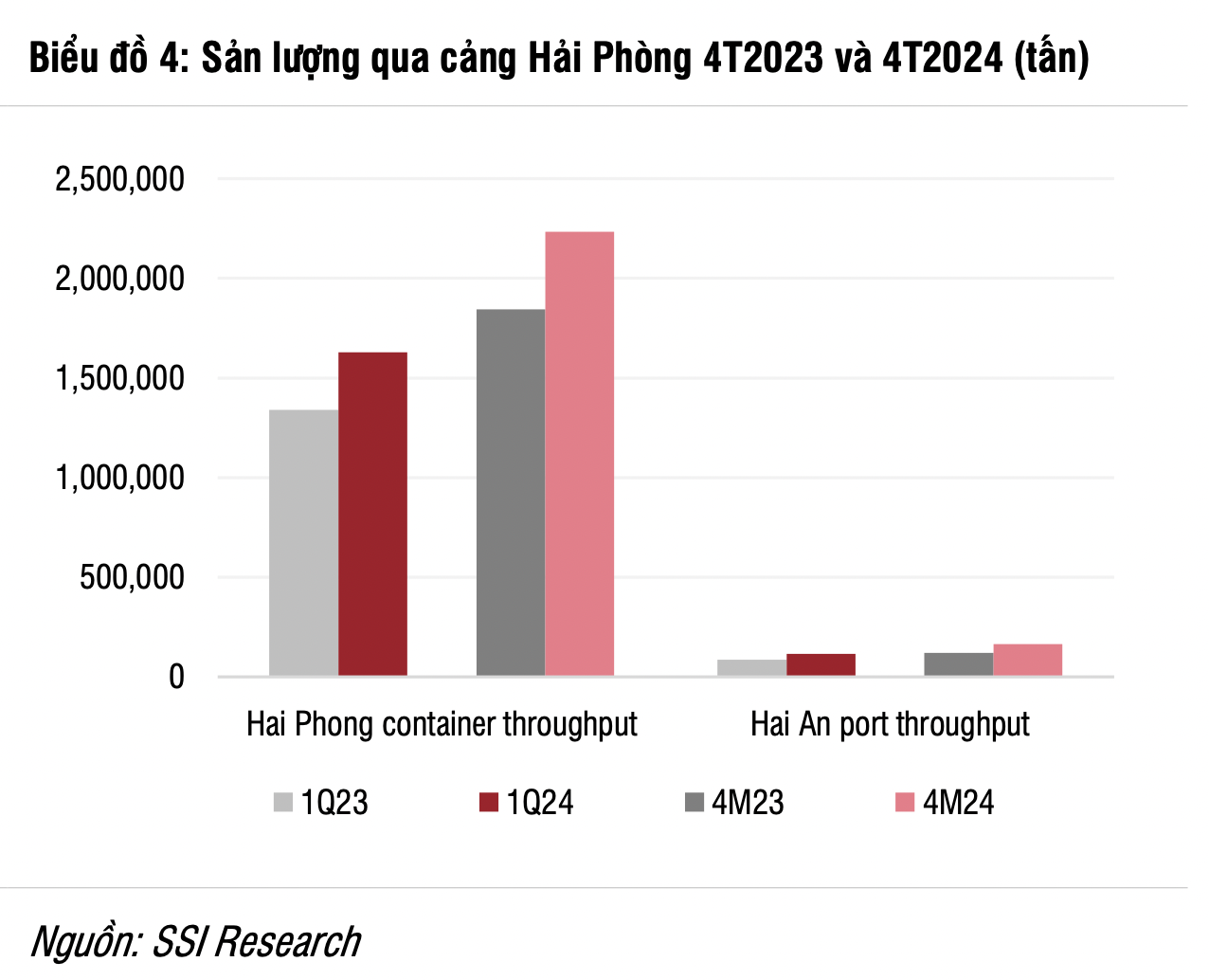

Ngoài sự đóng góp từ tàu mới trọng tải 1.780 TEU từ đầu năm 2024, sản lượng vận tải tăng mạnh đóng vai trò quan trọng trong việc đảo chiều thành xu hướng tăng trưởng doanh thu của HAH.

SSI Research cho rằng điều này có thể là đến từ việc giá trị xuất khẩu của Trung Quốc phục hồi mạnh với giá trị tăng 22% svck. Sự phục hồi này cũng được thể hiện rõ ràng trong sản lượng vận tải quốc tế tại cụm cảng Hải Phòng, với mức độ phục hồi mạnh hơn so với nhu cầu vận chuyển của thị trường nội địa.

Đánh giá về triển vọng của HAH, mặc dù SSI Research dự báo xu hướng phục hồi từ quý 2 đến quý 3, nhưng dữ liệu xuất nhập khẩu tính đến thời điểm hiện tại cho thấy sự phục hồi về sản lượng hoạt động có thể sẽ vượt kỳ vọng. Trong khi đó, giá cước vận tải tàu container toàn cầu tiếp tục duy trì ổn định ở cả thị trường giao ngay và cho thuê tàu định hạn. Đáng chú ý là chỉ số container toàn cầu, đại diện cho giá cước vận tải container giao ngay cho các tuyến vận tải quốc tế lớn đã quay về vùng của dịch Covid, trong khi giá thuê tàu định hạn trọng tải 1.700 TEU đã tăng 65% so với đầu năm.

Về hoạt động kinh doanh của HAH, SSI cho rằng, việc giá cước neo cao trong thời gian dài hơn sẽ ảnh hưởng tích cực các hợp đồng cho thuê tàu định hạn sẽ hết hạn hợp đồng từ quý 4/2024 trở đi, cũng như giá cước giao ngay trên các tuyến nội địa vẫn chưa phục hồi mạnh kể từ đầu năm 2024.

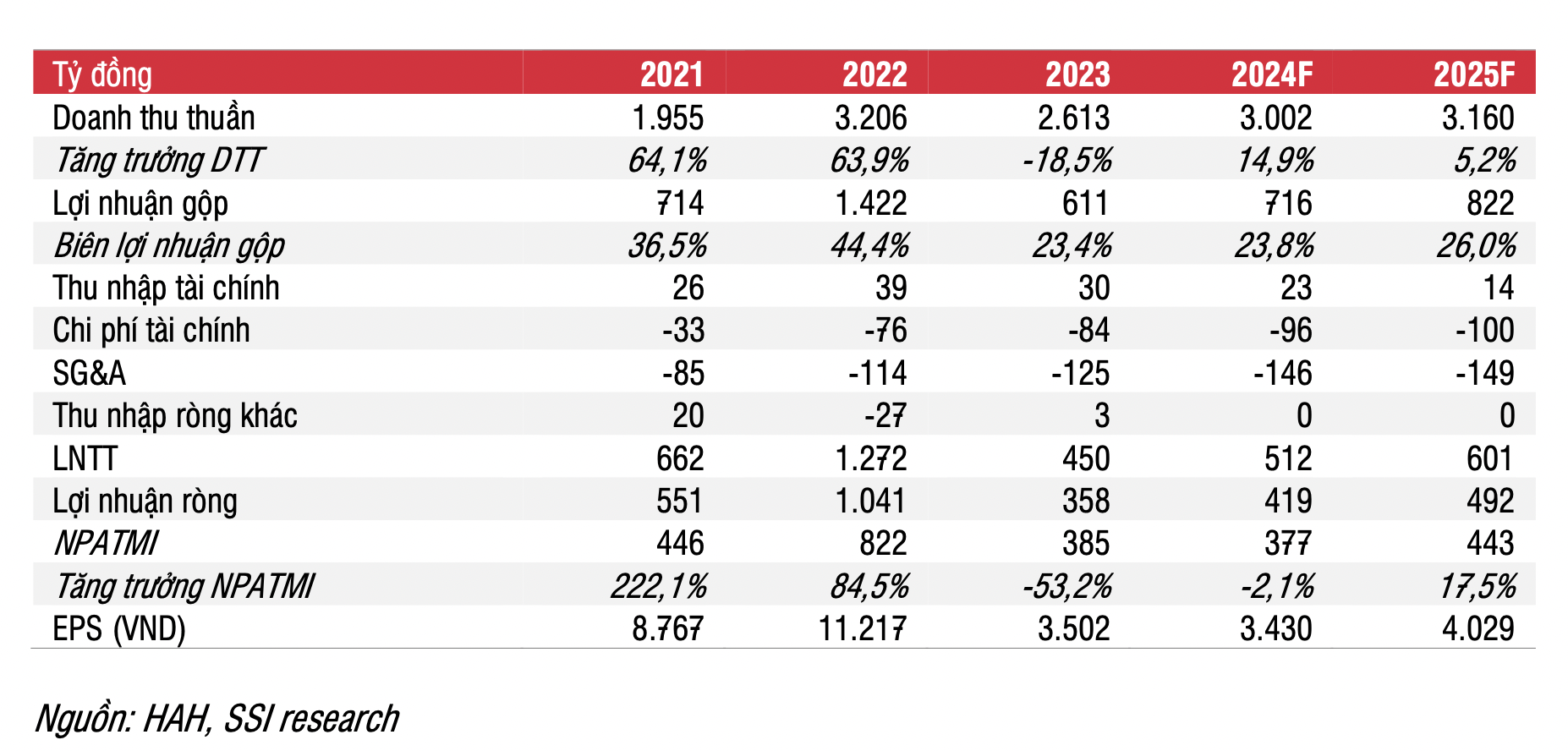

Đội ngũ phân tích dự báo doanh thu và lợi nhuận năm 2024 của HAH lần lượt đạt 3.000 tỷ đồng (+15% svck) và 377 tỷ đồng (-2,1% svck). Lợi nhuận HAH sẽ phục hồi so với quý trước từ quý 2/2024, do môi trường giá cước thuận lợi và tăng trưởng nhu cầu gần đây được phản ánh trong dữ liệu xuất nhập khẩu tháng 4 và giữa tháng 5.

Mai Chi

An ninh Tiền tệ